Tesouro Direto: qual título escolher?

Para quem aplica no Tesouro Direto, uma decisão que não é nada fácil é qual papel comprar. São três opções:

- papéis com taxas prefixadas (Tesouro Prefixado);

- papéis com taxas atreladas à SELIC (Tesouro Selic) e

- papéis atrelados ao IPCA (Tesouro IPCA).

Além disso, há a questão do prazo do título. Há títulos curtos, com vencimento em alguns meses, até títulos com vencimento em várias décadas.

Por fim, você precisa escolher entre títulos que pagam cupons semestrais, ou títulos que vão pagar somente no vencimento.

Há basicamente duas formas de tentar resolver este problema:

- Foco no seu objetivo de investimento

- Foco no mercado

Eu prefiro a primeira forma, mas respeito quem prefira a segunda. Portanto, veremos como solucionar o problema da escolha do título do Tesouro Direto das duas maneiras.

Foco no seu objetivo de investimento

O Tesouro Direto tem a grande vantagem de oferecer títulos dos mais diversos tipos e vencimentos. Assim, sempre haverá um que se aproxime do seu objetivo de investimento.

No post Como montar o seu Plano de Investimentos, explicamos que qualquer Plano de Investimento deve ter ao menos 3 elementos:

- Objetivo de investimento

- Horizonte de investimento

- Tolerância ao Risco

No entanto, veremos que o Tesouro Direto oferece a possibilidade de casar o título com o seu horizonte de investimento. Assim, a escolha do título do Tesouro Direto foca basicamente no seu objetivo e horizonte de investimento.

A sua tolerância a risco pode até ser baixa, mas veremos que esta abordagem lhe permite mesmo assim comprar títulos arriscados, que podem apresentar retorno negativo no curto prazo. Isso porque você vai levar os títulos até o vencimento, quando eles vão pagar a taxa de juros pactuada na compra. O que acontece no meio do caminho não deveria influenciar a sua escolha.

Veremos os três objetivos de investimento clássicos. Para cada um, haverá um título do Tesouro Direto adequado. Estes três objetivos são:

- Reserva para emergências

- Aquisição de um bem

- Aposentadoria

Reserva para emergências

Constituir uma reserva para emergências deveria ser o objetivo de investimento número 1 de qualquer investidor. Depois de pagar as dívidas, a primeira coisa que qualquer um deveria pensar em fazer é guardar algum dinheiro para eventualidades, como o desemprego ou uma doença.

Pois bem. No Tesouro Direto, o Tesouro Selic é o título ideal para este tipo de objetivo de investimento. O horizonte de investimento é não determinado, pois este recurso pode ter que ser usado a qualquer momento. E a tolerância a risco é zero, pois trata-se de um recurso para emergências, e o dinheiro precisa estar lá quando você precisar dele.

Hoje só existe um título Tesouro Selic sendo negociado, com vencimento em março/2023. Portanto, não tem segredo: se é para constituir uma reserva de valor, este é o título a ser comprado.

Aquisição de um bem

A poupança para a aquisição de um bem é um objetivo de investimento bastante concreto. Você sabe quanto precisa poupar, e o prazo para chegar lá. Os títulos prefixados normalmente encaixam-se bem para este tipo de investimento.

Digamos, por exemplo, que você queira comprar um carro no valor de R$ 80 mil em janeiro de 2023. Você vai poupar mensalmente uma determinada quantia, de modo a completar os R$ 80 mil naquele prazo.

Digamos que um Tesouro Prefixado com vencimento em 01/01/2023 esteja pagando 10,30%, o que equivale a (1+0,103)^(1/12) = 0,82% ao mês. O problema é que esta taxa é bruta de IR. Quando chegar lá na frente, você vai precisar pagar o IR, e, depois de pagar o IR, devem sobrar R$ 80 mil.

Para fazer o cálculo de quanto deveriam ser os aportes mensais, uma calculadora financeira não é o suficiente, pois ela não leva em conta o pagamento do IR. E, se você usar uma taxa de juros “líquida” de IR (no caso, se a alíquota for de 15%, a taxa líquida seria de (1-0,15)*0,82% = 0,70%), você estará cometendo outro erro: este cálculo considera que você está pagando o IR todo mês (como se fosse um “come-cotas”), ao invés de somente no final.

Para resolver este problema, seria necessário um sistema, uma simples planilha não resolve. Vou disponibilizar a seguir uma planilha que resolve parcialmente o problema. O erro desta planilha é considerar que os saldos iniciais (a poupança que você tem até o momento) será tributada da mesma forma que o seu primeiro aporte, quando, na verdade, a tributação deste saldo inicial dependerá de quando você o aplicou no Tesouro Direto.

Para fazer o download da planilha Cálculo do Aporte no Tesouro Direto, deixe seu e-mail abaixo.

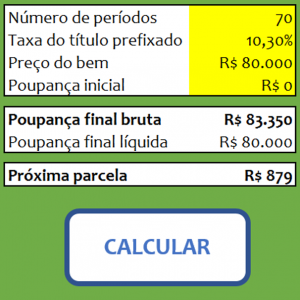

Uma vez com a planilha Cálculo do Aporte no Tesouro Direto, você coloca o número de períodos, a taxa prefixada anual, o preço do bem e a poupança inicial. Aperta-se o botão CALCULAR, e a planilha retorna o resultado R$ 879.

Verificamos, então, que, para juntar R$ 80 mil em 70 meses com essa taxa de juros, é necessário fazer aportes mensais de R$ 879. Com este dinheiro, se compra títulos Tesouro Prefixado com vencimento em 01/01/2023. Note que a poupança final bruta será de R$ 83.350. Quando incidir o imposto, o valor líquido será de R$ 80 mil.

No entanto, há dois pequenos problemas com este raciocínio.

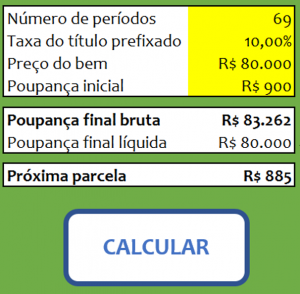

O primeiro é que a taxa de juros pode mudar de um mês para o outro. Digamos, por exemplo, que a taxa de juros caia para 10% ao ano. Usando esta nova taxa, e considerando que você já tem uma poupança inicial de R$900 (fruto do aporte do mês anterior ajustado pela taxa de juros do período mais o efeito da marcação a mercado*), o novo valor do aporte passa a ser de R$ 885, conforme podemos ver na figura abaixo:

*Se você quiser saber como chegamos ao valor de R$ 900, veja o raciocínio a seguir. Senão, pode pular sem prejuízo do entendimento do artigo.

Com R$ 879 do primeiro aporte, foram comprados 1,5572 títulos a um PU de R$ 564,4726 = R$ 1.000/(1+0,103)^(70/12). Este PU foi calculado com uma taxa de 10,3% ao ano e 70 meses para o vencimento. No período seguinte, esta taxa vai a 10,0% ao ano, e o PU vai a R$ 578,0855 (com 69 meses para o vencimento). Este PU, multiplicado pela quantidade de 1,5572 resulta em R$ 900.

====================

Observe que o valor do aporte necessário aumentou porque a taxa de juros caiu. No entanto, não se preocupe com aquele aporte do mês anterior (R$ 879). Aquele aporte vai continuar rendendo 10,3% ao ano até o vencimento, pois se trata de uma taxa prefixada. Isto significa que você travou esta rentabilidade. Mas, atenção! Isto só vale se você segurar o investimento até o seu vencimento! Se você resolver resgatar antes, esta rentabilidade não estará garantida. Para um aprofundamento sobre este conceito, sugiro o post Você sabe porque pode perder dinheiro na renda fixa? Então entenda.

Você deve fazer este cálculo todo mês, para saber o tamanho do aporte necessário.

O segundo pequeno problema é o tamanho da poupança para comprar o seu carro. Hoje o carro vale R$ 80.000, mas amanhã pode subir de preço. Como lidar com este problema? Da mesma forma que lidamos com a mudança da taxa de juros: mudando o valor da poupança necessária a cada mês.

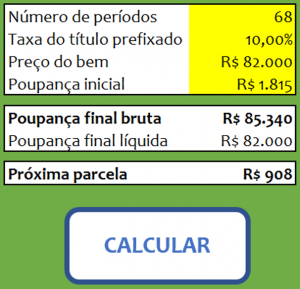

Digamos, por exemplo, que o preço do carro dos seus sonhos aumentou de R$ 80.000 para R$ 82.000 dois meses depois de você ter começado a juntar dinheiro para comprá-lo. Com certeza você vai precisar aumentar o aporte. Para quanto? Veja na figura abaixo:

Se não tivesse havido este aumento do valor do carro, o aporte continuaria sendo de R$ 885 (faça você mesmo o teste!).

Assim, para este tipo de poupança, os títulos prefixados são os mais indicados.

– Mas, Professor Money, e se o prazo dos títulos não casar exatamente com o meu horizonte de investimento?

Boa questão! Neste caso, não tem jeito: você vai correr algum risco, e vai precisar escolher qual o tipo de risco que você quer correr.

O 1o tipo de risco ocorre quando você escolhe um título mais curto do que o seu horizonte de investimento. No caso, você opta por comprar o Tesouro Prefixado com vencimento em 01/01/202o. Quando chegar no vencimento, você estará com uma certa quantia na mão, e mais três anos pela frente. Então, você precisa reinvestir o dinheiro. Só que as taxas de juros podem estar mais baixas do que estavam quando você começou a poupar. Lembre-se de que você tinha comprado títulos que pagavam 10% ao ano. Aqueles aportes, então, estavam rendendo 10% ao ano (até o vencimento). Quando o título vence, você precisa reaplicar, mas agora as taxas estão (por exemplo) em 7% ao ano! Portanto, você vai precisar poupar mais dinheiro para ter o mesmo valor lá no final. A isto chamamos risco de reinvestimento.

O 2o tipo de risco ocorre quando você escolhe um título mais longo do que o seu horizonte de investimento. Por exemplo, você opta por comprar o Tesouro Prefixado com vencimento em 01/01/2027. Neste caso, quando chegar em janeiro de 2023, você ainda estará com títulos que irão vencer dentro de 4 anos. Ao resgatar esses títulos, se as taxas de juros estiverem mais altas do que estavam durante o período em que você poupou, você vai resgatar menos do que você imaginava, pelo efeito da marcação a mercado (veja o post Você sabe porque pode perder dinheiro na renda fixa? Então entenda.). A isto chamamos de risco da marcação a mercado.

Resumindo: se você escolher títulos mais curtos do que o seu horizonte, o seu risco é de que as taxas sejam menores no futuro; se você escolher títulos mais longos do que o seu horizonte, o seu risco é de que as taxas sejam maiores no futuro.

Uma forma de mitigar este problema é fazer um meio-a-meio: uma parte nos títulos mais curtos e uma parte nos títulos mais longos. A proporção entre os dois será dada pela proximidade do prazo de seu horizonte em relação a cada um dos vencimentos. Por exemplo, se o seu horizonte for de 3 anos, e só houver títulos de 2 anos e de 5 anos, você poderia comprar 1-[(3-2)/(5-2)]=67% de títulos de 3 anos e 1-[(5-3)/(5-2)] = 33% de títulos de 5 anos.

Atenção para a tributação!

Um ponto importante quando se considera o prazo dos títulos é a questão da tributação. Se você comprar um título com vencimento mais curto do que o seu horizonte de investimento, você vai precisar reaplicá-lo. Isto significa que o contador de tempo para a tributação dos seus rendimentos recomeça do zero! Se o novo título que você comprar tiver menos de dois anos para o vencimento, a alíquota será maior do que 15%. Ou seja, você mais pagar mais imposto do que se o título fosse mais longo.

Vejamos um exemplo: digamos que o seu horizonte de investimento seja até o ano 2022, e só existam títulos com vencimento em 2021 e 2023. Comprar o título que vence em 2021 pode não ser uma boa ideia, pois você terá que comprar outro título, e resgatá-lo em 2022, apenas um ano depois, com alíquota de 20% de imposto de renda. O título mais longo (2023) é mais arriscado (lembre-se do risco de marcação a mercado explicado acima), mas terá uma tributação menor de IR.

Sendo assim, quando a distância entre o prazo de vencimento de um título e o seu horizonte de investimento for menor que 2 anos, e o título com prazo de vencimento maior não estiver tão à frente do seu horizonte (mais de um ano), vale a pena concentrar todo o seu investimento neste título de prazo mais longo, para aproveitar ao máximo a alíquota menor do IR.

Aposentadoria

Por fim, abordaremos o terceira possível objetivo de seu investimento: poupança para a sua aposentadoria. Ou sua “liberdade financeira”, se preferir.

Neste caso, normalmente trata-se de um investimento com horizonte de longo prazo, para o qual os títulos Tesouro IPCA casam bem, uma vez que são protegidos contra surpresas inflacionárias no longo prazo. Aqui, o difícil é calcular o quanto se deve poupar para a aposentadoria.

A Microsoft disponibilizou, para os usuários do Excel, uma planilha excelente, que ajuda a fazer este cálculo. Eu traduzi, e coloco à disposição dos leitores do blog. Basta deixar seu e-mail abaixo, ou, se você já faz parte de nosso mailing list, basta clicar no botão abaixo.

Para escolher o título a ser adquirido no Tesouro Direto, o ponto a ser definido é a data de sua aposentadoria. Digamos que seja em 2035, ou daqui a 18 anos. Pronto! Você já sabe qual o título que deve ser comprado: Tesouro IPCA 2035.

– Mas Professor Money, é simples assim?

Sim, é simples assim. O prazo do título do Tesouro deve casar com a data da sua aposentadoria.

Aqui também temos a discussão sobre o que fazer quando não há um título do Tesouro que case exatamente com a data da sua aposentadoria. O raciocínio é o mesmo que fizemos anteriormente: divida proporcionalmente o seu investimento entre os vencimentos mais próximos. Por exemplo, digamos que você queira se aposentar em 2042, mas só há títulos vencendo em 2035 e 2045. Neste caso, você deveria comprar 1-[(2042-2035)/(2045-2035)]=30% de títulos com vencimento em 2035 e 1-[(2045-2042)/(2045-2032)] = 70% de títulos com vencimento em 2045.

Rendimentos periódicos

Note que não discutimos, até o momento, a compra de títulos com pagamento de rendimentos intermediários, chamados de cupons. Por um motivo simples: os títulos que pagam somente no vencimento são o ideal para o investidor que tem um horizonte de investimento bem definido.

No entanto, há um tipo de objetivo de investimento para o qual o pagamento de cupons intermediários é bastante útil: quando o investidor quer um rendimento periódico, não se importando com o valor do seu investimento. Funciona como se fosse um investimento em imóveis: o preço do imóvel pode subir ou descer, mas isso não importa: o que importa é o recebimento periódico de rendimentos.

Os títulos com pagamento periódico são os indicados para este tipo de investidor. Um típico investidor deste tipo é o já aposentado, que quer viver da renda de seus investimentos. Neste caso, ele compra um título Tesouro IPCA (que paga cupom de 6% ao ano) ou Tesouro Prefixado (que paga cupom de 10% ao ano), e mantém este título até o seu vencimento, quando então renova o mesmo.

O prazo ideal para este título é o mais longo possível, dado um horizonte de investimento razoável. Por exemplo, um aposentado de 70 anos de idade poderia comprar um título com vencimento em 15 ou 20 anos, mas não parece ser razoável um título com 30 ou 40 anos para o vencimento.

IMPORTANTE! Quanto mais longo for o título, maior a chance dele se desvalorizar em algum momento do tempo. Portanto, comprar estes títulos de longo prazo somente são adequados para aqueles que NÃO PRECISAM RESGATÁ-LO, mas somente vão viver dos rendimentos (cupons). Se você acha que, em algum momento vai precisar resgatar uma parte do investimento, então deveria tratar este investimento como uma RESERVA DE EMERGÊNCIA (visto acima), e comprar títulos Tesouro Selic ao invés de Tesouro IPCA ou Tesouro Prefixado.

Foco no mercado

Até agora, analisamos os títulos do Tesouro Direto com base nas necessidades do investidor, que é a minha abordagem preferida. Agora, vamos analisar esta escolha do ponto de vista do mercado. Ou seja, vamos procurar entender quando é melhor um título ou outro a depender do cenário para o comportamento futuro dos juros.

A primeira escolha se dá entre o Tesouro Prefixado e o Tesouro Selic. Se a escolha recair sobre este último, acabou a sua procura, você compra o Tesouro Selic. Caso o Tesouro Prefixado seja o vencedor, tem um segundo turno: você precisa escolher entre o Tesouro Prefixado e o Tesouro IPCA.

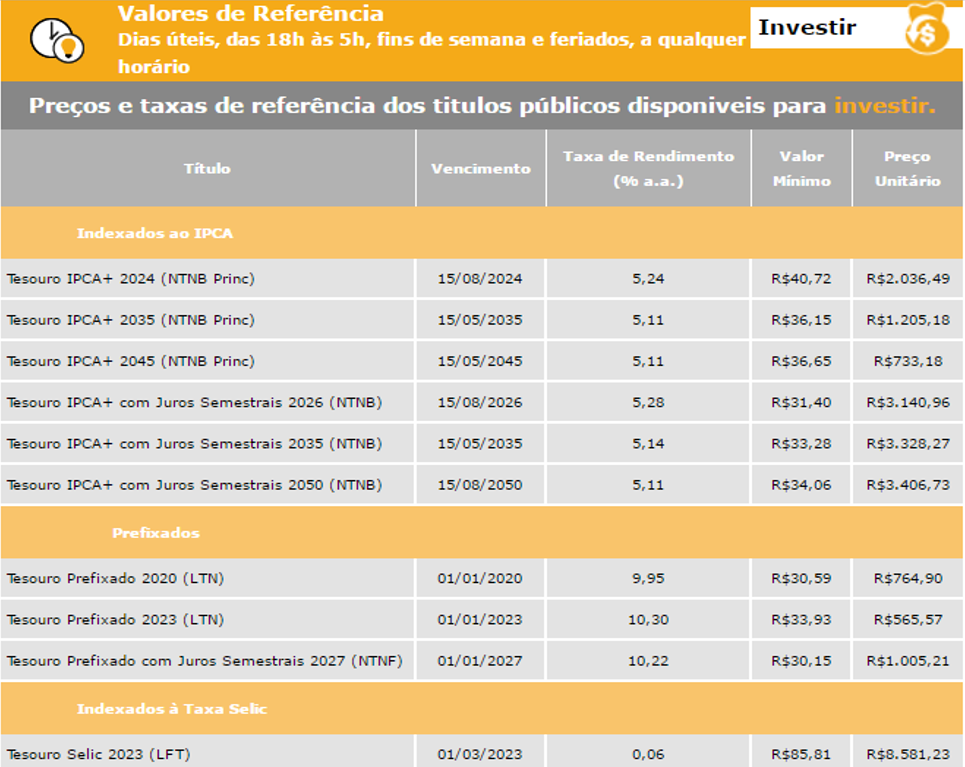

Para todos os exemplos a seguir, vamos usar a tabela de títulos do Tesouro Direto vigente no dia 24/02/2017, que pode ser vista a seguir:

Vejamos, então, a 1a parte: Tesouro Prefixado x Tesouro Selic.

Tesouro Prefixado x Tesouro Selic

Segundo a tabela acima, no dia 24/02/2017 a taxa do Tesouro Prefixado com vencimento em 01/01/2020 era de 9,95%. Já a taxa SELIC foi estabelecida na última reunião do COPOM em 12,25%. Ou seja, hoje, aparentemente, em um raciocínio simplista, valeria mais a pena investir no Tesouro Selic, que está rendendo 12,25%, do que comprar um título prefixado, que está pagando 9,95%. Mas as aparências enganam! A sua decisão pode até ser, no final, optar pelo Tesouro Selic. Mas que seja pelos motivos certos! Vejamos então.

Um primeiro ponto importante é entender que, quando você compra um título prefixado, você está prefixando o seu rendimento.

– Ah vá, Professor Money! Pra saber isso, não preciso ler o seu blog…

Calma, qualquer raciocínio mais complicado deve ser construído a partir das coisas mais óbvias.

Então, vamos lá: você compra um Tesouro Prefixado hoje que vai vencer em 01/01/2020, e receberá uma remuneração de 9,95% ao ano ou 0,0376% ao dia. Considerando que no dia 24/02/2017 tinhamos 708 dias úteis até o vencimento do título, isso significa uma remuneração total de 30,49%. Vamos aqui assumir que você não vai vender o papel até lá. Caso contrário, a taxa final pode ser diferente (veja mais detalhes no post Você Sabe Porque Pode Perder Dinheiro Aplicando na Renda Fixa? Então Entenda).

Já o Tesouro Selic tem a sua taxa formada diariamente, e que vai se acumulando ao longo do tempo. A única certeza que temos é que essa taxa vale hoje 12,25% ao ano, o que equivale a aproximadamente 0,0459% ao dia de remuneração. Nos próximos COPOMs, o BC provavelmente reduzirá o alvo da taxa SELIC para algo inferior a 10% (o relatório Focus indica 9,25% para o final de 2017).

A pergunta do milhão é a seguinte: acumulando a taxa Selic diariamente até o dia 01/01/2020 (que é quando vence o título prefixado), obteremos mais ou menos que os 30,49% do Tesouro Prefixado?

Esta pergunta é muito difícil de responder, porque vai muito além do que está no relatório Focus. Como será o comportamento do Banco Central em 2017,2018, 2019… Ele vai voltar a elevar a Selic? Vai cair ainda mais?

Temos duas abordagens para lidar com esta situação. A primeira serve para títulos mais curtos, com até 2 ou no máximo 3 anos de prazo. Neste caso, tentamos antecipar os movimentos do BC com base em alguns cenários.

Para o acompanhamento desses cenários, preparei uma planilha onde você pode simular diversos cenários para o comportamento da Selic. Se você já é assinante do blog, basta clicar no botão abaixo para fazer o download da planilha. Caso contrário, basta deixar o seu e-mail abaixo, e depois clicar no botão.

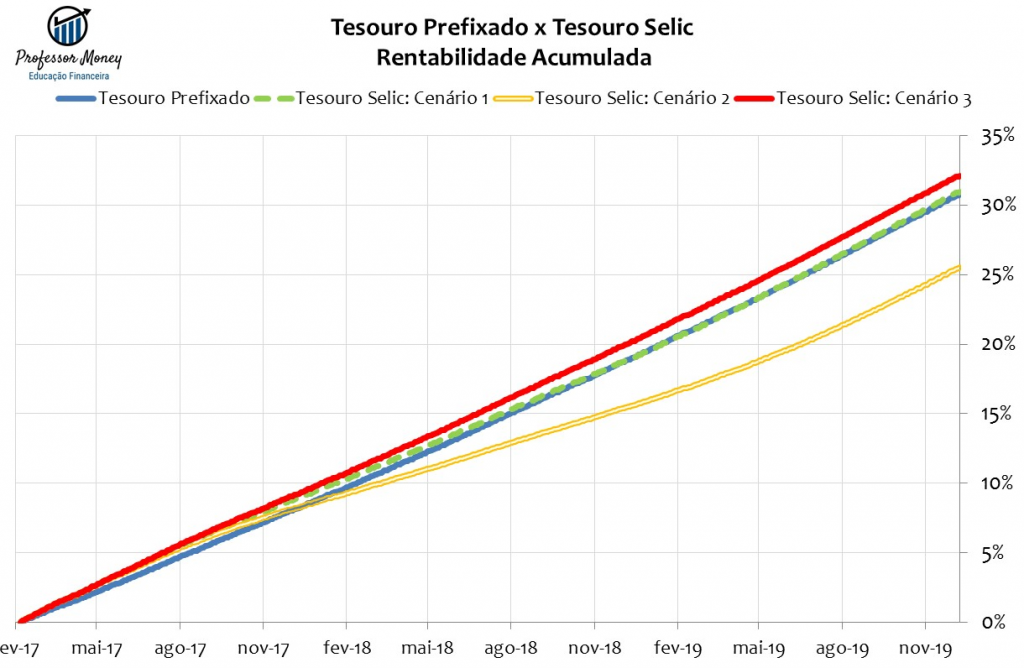

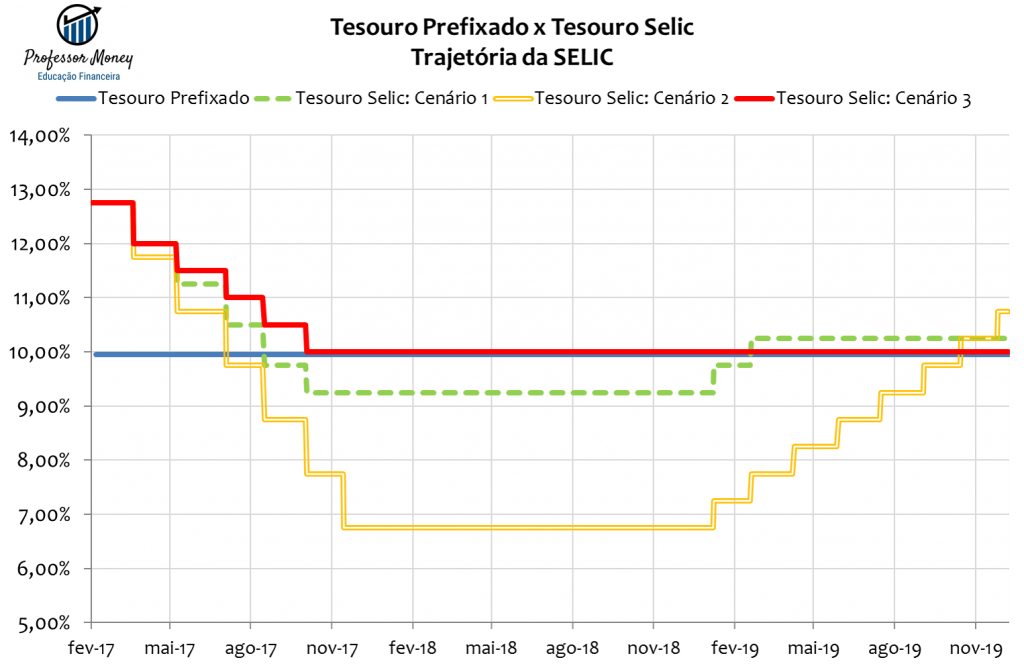

Vejamos então alguns cenários:

1) Cenário “Banco Central Atual”: o Banco Central continua agindo para manter a inflação na meta, inclusive depois de 2018, quando deve assumir um novo governo. Isto significa derrubar a Selic até 8,75% até outubro, e voltar a subir a Selic até 9,75% no início de 2019. Note que, nesse cenário, no início, a SELIC passa à frente da rentabilidade do Tesouro Prefixado, aparentemente sendo melhor ter o Tesouro Selic. Mas, depois de algum tempo, a SELIC perde terreno, e passa a render menos. No total, qual terá sido a melhor estratégia?

O Tesouro Prefixado ganha até o vencimento, rendendo 30,49% contra 29,27% do Tesouro Selic, uma diferença de 0,94% no período, ou 0,33% ao ano. Nada mal, não é mesmo? Observe que, neste caso, a análise de curto prazo poderia levar a uma decisão equivocada, dando mais peso para uma SELIC mais alta, mas esquecendo que isso não é para sempre.

Antes de avançar para o 2o cenário, vamos ver mais um detalhe importante. Observe, na planilha, que há um campo chamado “prêmio de risco“. Este valor representa a sua incerteza com relação ao cenário para a trajetória da Selic. Ou seja, para comprar um Tesouro Prefixado, não basta que a taxa prefixada simplesmente ultrapasse a Selic no período. É necessário que ultrapasse por um determinado valor, que chamamos de “prêmio de risco”.

Por exemplo, digamos que, para você, o prêmio de risco deveria ser de 0,5% ao ano. Você está dizendo que, para comprar o Tesouro Prefixado, você exige que ele renda a Selic mais 0,5% ao ano. Caso contrário, você prefere ficar na segurança do Tesouro Selic.

Utilizando 0,5% ao ano de prêmio de risco, o cenário 1 passa a ser desfavorável para o Tesouro Prefixado. Isso significa que, para esta trajetória da taxa Selic, o Tesouro Prefixado não consegue render nem 0,5% ao ano a mais, e você não sente segurança para ficar prefixado. Para os próximos dois cenários, vamos continuar usando este mesmo prêmio de risco.

Vejamos agora o segundo e terceiro cenários.

2) Cenário “Banco Central kamikaze”: neste cenário, dá a louca no BC, que não se importa de perder a meta de inflação de 2018, se isso for condição necessária para ascelerar a economia. Por isso, começa uma série de cortes de 1%, até a Selic chegar em 6,25% no final deste ano. Como consequência, a inflação começa a incomodar novamente, levando o BC a voltar a elevar a Selic depois das eleições, a partir de 2019.

Neste cenário, o Tesouro Prefixado ganha do Tesouro Selic, mesmo considerando o prêmio de risco de 0,5% ao ano. Isso porque, apesar do BC retomar a subida da taxa Selic em 2019, não dá tempo desta elevação acumular rentabilidade suficiente para bater a rentabilidade prefixada.

3) Cenário “Banco Central ultraconservador”: aqui o BC age de maneira muito conservadora, cortando a Selic até 9,50%, e mantendo-a neste patamar indefinidamente. Este é o melhor cenário para o Tesouro Selic, que quase empata com a rentabilidade do Tesouro Prefixado, mesmo sem o prêmio de risco.

Para que você possa comparar melhor esses três cenários, veja nos gráficos abaixo o nível da SELIC e a rentabilidade acumulada em cada um deles, sempre comparando com o Tesouro Prefixado:

Claro que você pode pensar em outros cenários, piores ou melhores do que esses três. Mas note que este tipo de raciocínio é válido apenas para títulos cujo vencimento esteja mais ou menos no raio de ação da política monetária. Se já é muito difícil estimar a trajetória da Selic no curto prazo, imagine para daqui a 5 ou 10 anos!

Por isso, para títulos mais longos, prever o que o BC vai fazer é um exercício muito difícil e, principalmente, pouco útil. Pouco útil porque o mercado não trabalha desta maneira. Os títulos mais longos (acima de 2 anos) são precificados com base na percepção geral de risco. E risco, aqui, pode ter várias origens. Vejamos alguns casos em que o risco percebido aumenta. Nestes casos, as taxas dos títulos mais longos tendem a subir mais do que as taxas dos títulos mais curtos (ou cair menos).

- Risco do Banco Central: se o BC é visto como leniente, ou seja, que não está verdadeiramente empenhado em trazer a inflação para a meta;

- Risco fiscal: se o mercado percebe que o governo está perdendo ou perdeu o controle das contas públicas;

- Risco político: o mercado não é amigo da instabilidade política.

- Risco global: aqui o risco pode vir de várias fontes diferentes. Riscos geopolíticos, risco de endurecimento da política monetária nas economias centrais, risco da China explodir, etc. Todos estes riscos podem influenciar as taxas dos títulos prefixados mais longos.

Pois bem: se você avalia que estes riscos tendem a diminuir, você deveria comprar títulos mais longos. E vice-versa: se você avalia que estes riscos tendem a aumentar, deveria evitar estes títulos mais longos.

Aqui temos, inclusive, a resposta à questão: qual o prazo dos títulos que deveriam ser comprados? Este prazo será proporcional à confiança que temos na economia, na política, no universo e tudo mais. Quanto mais confiança, quanto menor o risco percebido, mais longos podem ser estes títulos. E vice-versa.

Perceba aqui que a decisão sobre o prazo vai de uma avaliação absolutamente subjetiva e sujeita a erros. A muitos erros. Por esse motivo, volto a repetir: prefiro a abordagem que foca nas necessidades do investidor, vista na primeira parte deste artigo, ao invés de tentar adivinhar a direção dos mercados.

Tesouro Prefixado x Tesouro IPCA

Como dissemos acima, se você optou pelo Tesouro Prefixado, precisa agora decidir entre este título e o Tesouro IPCA.

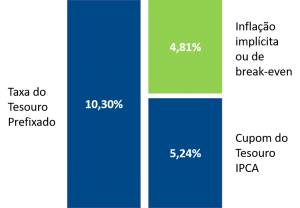

Na tabela acima, verificamos que um Tesouro Prefixado com vencimento em 01/01/2023 estava pagando 10,30% ao ano em 24/02/17. Já um Tesouro IPCA paga uma taxa de juros formada por duas partes: um índice de inflação (o IPCA) mais uma taxa de juros prefixada, chamada “cupom”. No mesmo site, verificamos que um Tesouro IPCA com vencimento em 15/08/2024 estava pagando IPCA + 5,24% ao ano na mesma data.

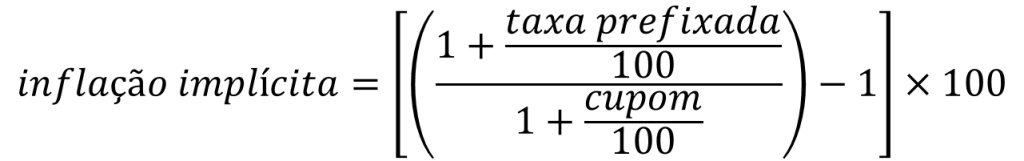

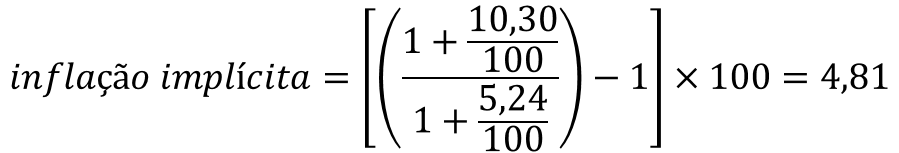

Pois bem. Esses dois títulos têm mais ou menos o mesmo vencimento. Um está pagando uma taxa fixa de 10,30%, enquanto o outro está rendendo IPCA + 5,24%. Qual dos dois eu compro? Para fazer esta escolha, é necessário conhecer o conceito de inflação implícita. Veja na figura abaixo:

A inflação implícita é aquela que teoricamente iguala a rentabilidade do Tesouro Prefixado com a rentabilidade do Tesouro IPCA. Veja que o cálculo é feito utilizando-se o conceito de juros compostos:

Aplicando ao exemplo acima, temos:

Agora a decisão é sua: se você acha que a inflação vai ficar acima de 4,81% ao ano pelos próximos 6 anos (até 2023, que é quando vencem estes papéis), você deveria comprar um Tesouro IPCA.

O raciocínio é simples: se o IPCA for de, por exemplo, 5,00%, a composição com o cupom de 5,24% resultará em uma taxa de juros de 10,50%, o que é maior do que os 10,30% do título prefixado. E o contrário também é verdadeiro: se você acha que o IPCA será menor que 4,81%, você deveria ir para o Tesouro Prefixado, que “trava” uma taxa maior até o vencimento.

O mecanismo é assim de simples. Mas preste atenção a três detalhes importantes:

1) Fazer a conta é fácil, difícil mesmo é saber quanto vai ser a inflação nos próximos 6 anos.

Se você acredita que o Banco Central vai fazer sua lição de casa direitinho, então deveria estar convencido que a inflação no futuro convergirá para a meta de 4,5%. Portanto, uma inflação implícita de 4,81% parece um pouco exagerada, beneficiando títulos prefixados. Por outro lado, se você não acredita que o BC vai lutar para valer para trazer a inflação para a meta, você pode começar a pensar em comprar Tesouro IPCA.

2) Você não precisa necessariamente exigir uma inflação acima de 4,81% para comprar um Tesouro IPCA.

Na verdade, pelo fato do Tesouro IPCA lhe fornecer uma espécie de seguro contra uma alta inesperada da inflação, você pode aceitar até um pouco menos de “inflação implícita” para comprar este papel. Por exemplo, se você acha que a inflação será de 4,50% nos próximos 6 anos (que é a meta de inflação), talvez seja o caso de pular para um Tesouro Selic, pois os 0,31% que faltam podem não ser nada perto da sua incerteza em relação à inflação futura.

Em outras palavras, estes 0,31% funcionam como o “prêmio” do seguro que você está pagando para ficar protegido contra a inflação. Este prêmio será tanto maior quanto maior for o seu medo da inflação. É o mesmo conceito de “prêmio de risco” que vimos acima, quando comparamos o Tesouro Prefixado com o Tesouro Selic.

3) E como comparar títulos com vencimentos muito longos? Por exemplo, um Tesouro IPCA com vencimento em 15/08/2050 (cupom de 5,11%) não tem um correspondente prefixado.

Não existe uma solução perfeita aqui. Uma alternativa é selecionar o título prefixado mais longo possível (no caso, o Tesouro Prefixado com vencimento em 01/01/2027), e assumir que aquela taxa (no caso 10,22%), se perpetuará até o vencimento do Tesouro IPCA. Assim, teríamos uma inflação implícita de 4,86% de hoje até 2050. Claro que o grande defeito desta metodologia é que, ao optar pelo prefixado, não consigo comprar um Tesouro Prefixado que vence em 2050. Portanto, se você quiser mesmo alongar o seu investimento, deveria ir para o Tesouro IPCA.

Resumindo…

Depois deste loooongo artigo, você merece um resumo de tudo o que discutimos.

Em primeiro lugar, há duas abordagens para a decisão sobre qual título do Tesouro Direto comprar: a abordagem que foca nos seus objetivos de investimento (a minha preferida) e a abordagem que foca no comportamento do mercado.

Considerando os seus objetivos, há basicamente três alternativas:

- Reservas para emergências: escolha o Tesouro Selic.

- Compra de algum bem: escolha o Tesouro Prefixado, no prazo que você pretende comprar aquele bem.

- Aposentadoria: escolha o Tesouro IPCA.

Considerando o comportamento do mercado:

- Para títulos prefixados mais curtos: se você acha que a Selic acumulada até o vencimento do Tesouro Prefixado será menor que a taxa do título prefixado, deveria escolher o Tesouro Prefixado. E vice-versa.

- Para títulos prefixados mais longos: se você acha que a percepção de risco geral da economia vai subir, prefira os títulos mais curtos. E vice-versa.

- Se você acha que inflação futura é menor que a inflação implícita nos títulos Tesouro IPCA, é melhor comprar o Tesouro Prefixado. E vice-versa.

É isso aí. Bons investimentos!

Crédito do thumbnail: Free Digital Photos by Danilo Rizzuti.

Professor, primeiramente, queria lhe parabenizar pelo seu blog. É muito didático. Parabéns! Tenho uma dúvida: Diante do cenário atual, onde a taxa Selic está em 7,50% a.a, com projeção de cair mais um pouco até o final do ano. Num investimento de até 5 anos, seria mais interessante investir num título prefixado 2020 ou no título selic 2023? Poderia investir no tesouro prefixado 2020 e reinvestir na Selic (se mais atrativo estiver) na época? Vi que a projeção do BC é subir a Selic só em 2019…

Pois é Renata, esta é a pergunta do milhão! Os títulos mais longos, de 5 anos, estão pagando algo como 10% ou um pouco abaixo. Parece bastante atrativo, considerando que a Selic deve permanecer baixa por um bom tempo. Mas você deve considerar o risco do ciclo eleitoral, que pode guardar surpresas desagradáveis a partir de 2019. Assim, se você avalia que o novo governo continuará com a agenda de reformas, e o cenário externo continuará benigno, então vale a pena comprar o prefixado. Se você tem altas desconfianças de que o cenário vai piorar, deveria ficar no Tesouro Selic. Uma alternativa é comprar o prefixado agora e mudar para o tesouro Selic se a coisa piorar. Mas tenha consciência de que, se você tentar fazer isso, pode perder algum dinheiro, pois se a coisa realmente piorar, as taxas prefixadas podem subir, digamos, de 10% para 12%, causando prejuízo ao Tesouro Prefixado. Resumindo: só vá para o Tesouro Prefixado se o seu cenário for benigno. Senão, é melhor ficar no Tesouro Selic.

Boa tarde Prof. Obriogada pelo artigo, bem esclarecedor.

Tenho uma dúvida me relação ao Tesouro Selic. Tenho alguns títulos lá o Selic 2023 e comprei alguns mês passado.

Quando eu entro no meu extrato no site do tesouro, aparece minha rentabilidade em deságio. .. o meu líquido já está menos do que o valor investido.

Devo resgatar e investir em outro título? O pré fixado por exemplo que tb tenho?

Obrigada

Carolina

Carolina, estranho. Precisaria ter acesso ao extrato para ver o que pode estar acontecendo. A decisão de investir no prefixado vai depender de outros fatores, como tolerância ao risco e prazo do seu investimento. Não deveria ser tomada por este motivo que você descreveu.

Boa tarde.

Parabéns pelo blog. Conteúdo técnico de qualidade muito bem explicado.

Gostaria de tirar uma dúvida sobre o cálculo apresentado na seção “Aquisição de um bem”. Após fazer o primeiro aporte de R$ 890 para conquistar R$ 80 mil, no texto indica que R$ 909 é fluxo do juros do primeiro aporte, mais marcação a mercado. Pelo pouco que eu conheço da técnica de marcação a mercado, chego em R$ 912. Poderia indicar o meu erro. Veja meu cálculo: R$ 912 = [ R$ 80.000 (VF) * 0,68% (nova taxa) ] / [ (1 + 0,68%) ^ 69 (período a decorrer até o vencimento) – 1}. Muito obrigado.

Prezado Edeson, o cálculo que fiz foi o seguinte: com R$ 890 do 1o aporte, foram comprados 1,452536 títulos a um PU de R$ 612,7213. Este PU foi calculado com uma taxa de 8,76% ao ano, que é a taxa líquida de IR, e 70 meses para o vencimento. No período seguinte, esta taxa vai a 8,50% ao ano (novamente, líquida de IR), e o PU vai a R$ 625,5745 (com 69 meses para o vencimento). Este PU, multiplicado pela quantidade de 1,452536 resulta em R$ 908,6696, o que arredondei para R$ 909.

Mas, é sempre bom ter leitores atentos! Ao revisitar o cálculo, notei algumas falhas na metodologia. A primeira foi a utilização de uma quantidade de títulos acima do que seria o real, dado que o Tesouro Direto permite comprar apenas centésimos de título. Assim, a quantidade de títulos seria de 1,45, e não de 1,452536.

Outra falha é a própria utilização da taxa líquida de IR, quando na verdade o IR será cobrado apenas no resgate. Utilizar a taxa líquida significa supor uma espécie de “come-cotas” mensal, o que não acontece. Na verdade, o correto seria considerar a rentabilidade bruta durante todo o período de acumulação, e simular a cobrança do IR somente no final. No entanto, fazer isso também traz os seus desafios. Isso porque cada aplicação tem o seu IR próprio. Em nosso exemplo, se houvesse apenas uma aplicação no início, o cálculo seria fácil. Bastaria descontar os R$ 80 mil mais o IR a ser pago pela taxa de juros do período. O cálculo seria o seguinte:

VP = VFL/[(1-a)*(1+i)^(n/12)+a], onde VP é o valor presente a ser aplicado hoje, VFL é o Valor Futuro Líquido (depois da cobrança do IR), a é a alíquota do IR, n é o número de meses até o vencimento do título. Em nosso exemplo, teríamos:

VP = 80.000/[(1-0,15)*(1+0,103)^(70/12)+0,15] = R$ 48.314

(Se você quiser a demonstração desta fórmula, clique aqui)

Levando a valor futuro, temos: 48.314*(1+0,103)^(70/12) = R$ 85.592

Portanto, a conta teria que considerar, como valor final, R$ 85.592, e utilizar a taxa de juros nominal bruta (antes do IR). Entretanto, como cada aplicação tem o seu IR próprio, seria necessário fazer o cálculo para cada aplicação e “congelar” esta aplicação, armazenando o que já foi feito. Isto exigiria um sistema que ultrapassa uma simples planilha em Excel. De qualquer modo, desenvolvi uma outra planilha, que considera cada aplicação para o cálculo do IR. O defeito desta planilha está em que, para o saldo inicial (a poupança já acumulada), ela considera o IR daquele momento, e não do momento em que a aplicação foi feita, lá atrás. De qualquer forma, este é um defeito que superestima os aportes necessários. É melhor sobrar do que faltar, rsrsrs.

Edeson, obrigado mais uma vez pela sua observação. Vou mudar o post para incluir esta discussão.

Escrevo apenas para agradecer, em especial, por três fatores: (i) pela atenção e trabalho em esclarecer minha dúvida; (ii) pelo retrabalho de reeditar o post; e (iii) pelo trabalho em fazer questão de elaborar, de forma acadêmica, a fórmula utilizada. Sem dúvidas, foi de grande valia para mim. Nunca havia visto a fórmula de VP, dado um valor futuro liquido de imposto de renda.

P.S.: Desculpe pela minha demora na resposta. Já tinha havia visto sua resposta, mas na correria do dia a dia, acabei perdendo o timing.

P.S2: Quando da primeira pergunta, eu acabei digitando meu nome errado. Apenas para correção, meu nome é Ederson. Esqueci de digitar o ‘r’. rs

Obrigado Ederson, por suas gentis palavras. Um blog vive de seus leitores. Divulgue!

Bom demais!

Obrigado Erlon! Divulgue!

Boa tarde.

Parabéns pelo conteúdo do blog, muito elucidativo e bem escrito.

Escrevo apenas para informar que o link para a planilha Prefixado x Selic não está funcionando.

Abraço

Rodrigo, obrigado pelos elogios, espero que aproveite!

A planilha estava com o nome errado, agora você vai conseguir baixar!

Perfeito! Obrigado pela atenção e pelo trabalho!

Abraço!

Ari, bem fácil como o cara explicou o conceito de inflação implícita.

Ricardo,

Acho que a trava seria por meio de swap PRE x IPCA

Eu atualmente tenho investido no BB renda fixa LP 90 mil com taxa de 0,80%, este ano atè fine Majo o ganho è de 3,95%. Tenho bastante dineirinho no LCA com ganho liquido de 0,72% ao mese. Agora eu gostaria de iniciar investir no fundo BB indice de preço estilo com carteira de 95,5% NTN-B, 2,11% NTN-C, 1,25% Debenture, Restante Op. Compromissada Over, que nos ultimos 4 meses tem um ganho de 9% com taxa de 1% ao ano. Gostaria de aplicar no fundo BB Renda Fixa Prè LP Estilo con carteira formada de 33,59% Op. compromissada Over, 28,50% NTN-F, 24,07% LTN, 3,44% LFT, e outro a completar 100%, Vc me pode dar um conselho? Muito obrigado

Excelente, ficou muito claro para que não entende.

Muito boa a sua explicação. Perfeita e didática.

Quero fazer uma pergunta:

Se você compra NTN-B, mas no meio do caminho, voce quer “travar” a implícita, como voce faria essa conta?

Para exemplificar, existe a trava dos papéis pré, onde voce compra junto com os papéis (LTN-JUL/2016) uma quantidade de contratos de DI do mesmo vértice, é claro que não é uma trava perfeita.

Agradeço a atenção.

Grande Abraço.

nA PERGUNTA DO MILHAO:

OBTEREMOS MAIS OU MENOS QUE OS 95,67 DO NTN-F?

NAO SERIA 95,67 DO LFT?

GRATO

Hugo, na verdade é a NTN-F mesmo. O que estava errado, e já corrigi, é a remuneração de 95,67% da LFT, que simplesmente não existe. Leia lá novamente, e veja se agora faz sentido. Obrigado por sua colaboração!

Caro Dr. Money, só uma dúvida: no seu post está escrito no quinto parágrafo: “e receberá uma remuneração de 12,41% ao ano ou 0,0464% ao dia”. Será que a conversão de taxas não seria: uma remuneração de 12,41% ao ano ou 0,0325% ao dia:”. Grato pela atenção.

A conta está correta, Paulo. Você deve tirar a raiz de 252 da taxa (no mercado, consideramos que o ano tem 252 dias úteis). Assim, temos: [(12,41/100+1)^(1/252)-1]*100, o que dá 0,0464%.

Obrigado pela participação!

Parabens, mto bom

Rodrigo, desenhar cenários para as taxas de juros é realmente complicado, ainda mais considerando o prazo de vencimento do título, no caso 2017. Uma outra forma de raciocínio seria o seguinte: considere que um título prefixado com vencimento em janeiro de 2017 está pagando 12,30% ao ano. Considerando uma meta de inflação de 4,5%, isso significa um juro real de aproximadamente 7,5% ao ano. Bastante alto, muito alto mesmo, para um país que é investment grade. Portanto, se você aposta que as taxas de juros reais vão convergir para níveis mais civilizados, então ganhar 7,5% ao ano parece muito bom. Claro, você pode pensar que a inflação não será 4,5%, mas 5,5% de hoje até 2017. Seria uma espécie de BC mais frouxo durante muito tempo. Mesmo assim, a taxa de juros real seria de 6,5% ao ano, ainda muito alta. Você pode pensar em inflação ainda mais alta, o que já é um cenário de fracasso total do BC. Neste caso, melhor é ficar na LFT mesmo. Esta é uma outra forma de raciocínio, que funciona para títulos de mais longo prazo, e evita ter que desenhar cenários para a trajetória da SELIC, que é uma tarefa inglória.

Respondendo à sua questão específica, se você acredita que a SELIC vai rodar entre 12% e 13% até 2015, o melhor é ficar na LFT mesmo.

Abraço!

Dr Money,

ótimo artigo sobre TD, muito didático inclusive para leigos. Eu tinha e ainda tenho dúvidas relacionadas a estes tipos de cenários, para tentar descobrir qual a melhor opção (prefixado ou Selic), mas o cenário que tenho em mente não se enquadra exatamente nestas opções.

Imagino ser factível (e mais provável, dentro do meu achismo de iniciante), um controle robusto do BC, parecido com o cenário "durão", mas com uma persistência da pressão inflacionária, requerendo um acompanhamento próximo. Talvez uma elevação até cerca de 13% até o final de 2012 (dado que a última previsão hoje, dia 06/jul, para fechamento de 2012 é de 12,5%), e depois uma manutenção de taxas elevadas, talvez com pequenas variações para baixo até 12% por uns 2 anos, ou seja, variando entre 12% e 13% até 2014, 2015. Imaginei isso ser possível pelo fato de termos os eventos esportivos próximos, que queira ou não vão mesmo impulsionar nossa economia mais ainda.

Ainda assim o prefixado suponho que seria mais rentável.

De qualquer forma, vincular à taxa Selic só compensaria em um cenário crítico de elevação a 13% ou mais, e manutenção acima de 13% por um bom período (acho possível, com probabilidade considerável).

Não há garantias que chegar a 13%, 14%, a inflação cederá a ponto de poder cortar os juros tão rapidamente até 10%.

O que acham?

Bem, não vou dizer que não dá, porque no Brasil já vimos de tudo. Mas fica difícil imaginar algum crescimento econômico com juros reais de 18% ao ano…

Eu gostaria que os juros chegassem a 20% ao ano, inflação a menos e 2% anual e crescimento econômico acima de 5%. Dá?

Dr.Money, este comentário vale pra os dois excelentes artigos sobre TD.

Eu prefiro diversificar. Acho que o melhor mesmo é comprar um pouco de cada. Assim estamos buscando mais segurança através da diversificação, e claro, diminuindo o risco.

Abraços.